上海医疗器械博览会Medtec聚焦 隐形正畸:百亿美元大市场,革故鼎新进行时

2024-08-28

错𬌗畸形(malocclusion)是生长发育过程中由于遗传、疾病、生长异常及不良习惯等因素影响而造成的牙齿排列不齐、上下咬合关系错乱、上下颌骨位置或大小异常,以及牙颌与颅面关系不协调等问题的总称,严重的会影响口腔健康及颌面部功能。

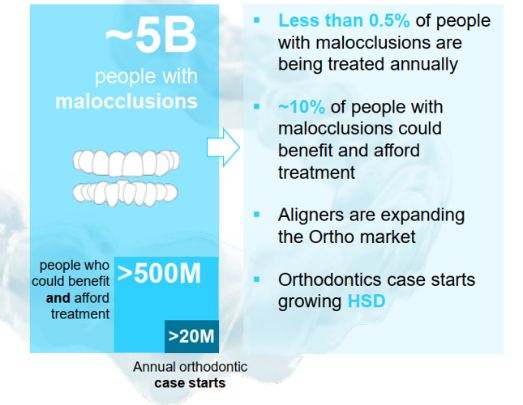

据上海医疗器械博览会Medtec了解,全球各个国家/地区人群在各年龄阶段的错𬌗畸形患病率不一,但整体处于较高水平,约在50-90%之间。根据全球齿科巨头盈纬达(Envista)的统计,全球约有50亿人口患有错𬌗畸形,其中超过5亿(隐适美预期为6亿)可获益于治疗且有支付能力,目前每年约有2000万正畸新启动病例,且仍保持高个位数增长势头。

全球错𬌗畸形患者及治疗情况

全球错𬌗畸形患者及治疗情况

01 稳健增长的百亿美元大市场

错𬌗畸形的治疗依靠正畸矫治器,主要分为固定矫治器(金属/陶瓷槽托槽等,俗称“钢牙”)、无托槽隐形矫治器(俗称“牙套”)。固定矫治器萌芽于20世纪初期,比隐形矫治器的诞生接近一个世纪,但隐形矫治凭借其良好的数字化能力(可大幅降低医生的使用门槛及椅旁操作时间)、美观、舒适、便于清洁等诸多优势,快速成长为正畸市场的中坚力量。

常见错𬌗畸形类型及固定、隐形正畸示意

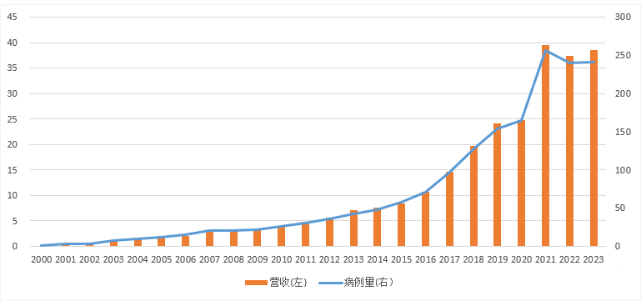

隐适美(Align)是隐形正畸的开拓者与领导者,于1998年全球首个获得FDA批准上市,并维持长达20多年的稳健增长,年营收、服务病例量由零增加至近40亿美元、250余万例,累计服务病例量约1700万例。隐适美的发展历程,基本代表了隐形正畸行业的发展历程,展示出这个行业典型的长坡厚雪特性。其最近两年收入增长放缓,主要受专利到期后的竞争所致,行业本身仍处于稳健增长状态。

隐适美历年营收(亿美元)及服务病例量(万例)

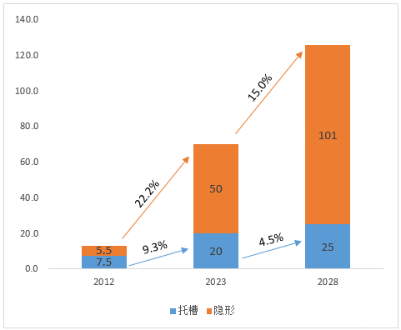

全球市场:2023年全球隐形正畸矫治器市场规模约50亿美元,约为2012年5.5亿美元的10倍,占整个正畸矫治器市场的比例由42%提升至71%。放眼整个医疗器械领域,单个产品年销售额破50亿美元的屈指可数。即便是放在药品领域,隐形正畸矫治器亦可以排进全球药品畅销榜前30名,超过大家熟知的减肥神药司美格鲁肽(仅指其减重适应症产品Wegovy,不含降糖适应症,2023年销售额45.5亿美元)。

上海医疗器械博览会Medtec现场将举办第八届医疗器械市场分析报告论坛,论坛将关注最新的医疗器械市场发展趋势,了解医疗行业的投资与并购热点,聆听权威的市场咨询报告,洞悉专业的数据和资讯发布,同时,国际医疗器械展览会Medtec还将首次推出企业器械出海配套服务会议,现在报名参观即可免费参会!

全球正畸市场规模及增速(亿美元、CAGR)

全球齿科器械头部企业登士柏西诺德(Dentsply Sirona)、士卓曼(Straumann)、盈纬达对于隐形正畸市场中长期的年均增长率预期分别为15+%、15-20%、20+%。按最低预期增长率计算,2028年全球隐形矫治器市场可以突破100亿美元,成为超级重磅产品。按收入口径计算,隐形正畸已占正畸矫治器市场的大头,为何大家仍会一致认为行业还有中长期的高速增长?原因在于隐形正畸牙套单价更高,出厂均价在800-1300美元/病例,而传统托槽,即便是Ormco(隶属于盈纬达)这样的全球一线品牌,出厂均价也只有200-300美元/病例。所以如果按病例量计算,隐形正畸目前占比仍不高。

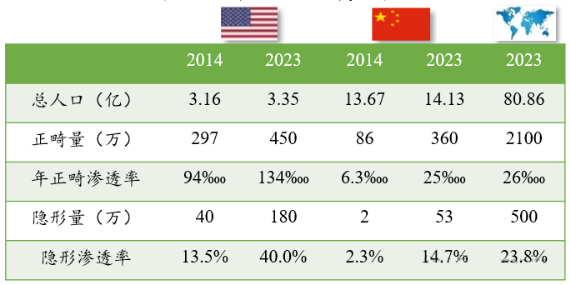

全球范围,年正畸病例量约2100万例,其中隐形正畸量500万例,隐形渗透率23.8%;即便是在隐形正畸渗透率最高的美国,也只有约40%。而从适应症角度,隐形正畸目前已可覆盖绝大多数错颌畸形患者。隐形正畸渗透率的逐渐提升,叠加全球正畸病例量每年仍维持高个位数增长,而价格又相对稳定(高寡占型市场,小玩家不断出局,整体竞争格局趋稳,下文详述),这就很好理解为何几大巨头对全球隐形正畸市场仍会有15-20%以上的年均增速预期。

图、美国、中国、全球正畸渗透率对比

中国市场:尽管2006年时代天使便在国内获批了第一个隐形正畸注册证,但直到2013年隐适美直营中国市场并大力投入市场教育之后,中国隐形正畸市场才得以快速发展。2023年国内隐形正畸病例量近53万例,为十年前的26倍,增长显著。但国内正畸渗透率、隐形正畸渗透率均处于全球平均水平以下,可能尚不及美国20年前的水平。不论是正畸量、还是隐形正畸量,中国市场均有大幅提升空间。

02 革故鼎新进行时

革故鼎新,即旧的格局、模式正在去除,而新的格局、模式正在形成。

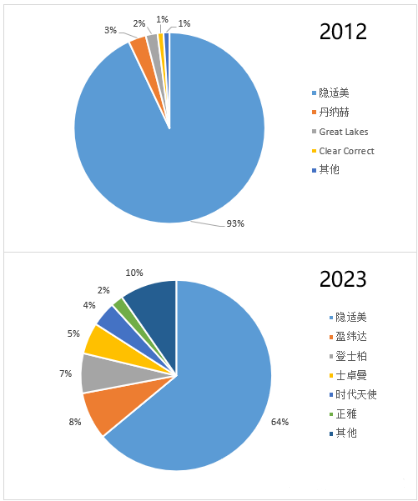

全球竞争格局:从一家独大到一超多强

全球隐形正畸市场竞争格局在过去十年发生了显著变化,由曾经隐适美独家垄断,到目前的一超多强。其中核心变量在于隐适美在欧美核心专利于2017年到期,之后各路竞争者蜂拥而至。尽管如此,行业依然保持了很高的市场集中度,CR 6高达90%,属于高寡占型市场。且目前留在牌桌上的玩家,均为重量级选手。

图、全球隐形正畸市场竞争格局及变化(收入口径)

行业第二盈纬达(原丹纳赫口腔)是全球固定矫治器市场的领导者,2017年推出隐形正畸品牌Spark;行业第三登士柏是全球口腔器械收入规模最大的企业,2018年发布隐形正畸品牌SureSmile并于2020年10.4亿美元收购线上正畸品牌Byte;行业第四士卓曼是全球最大种植体企业,于2017年1.5亿美元收购老牌隐形正畸企业Clear Correct。行业第五、第六则是来自中国的隐形正畸企业时代天使、正雅,这两家企业均在中国市场深耕超过20年,并开始试水全球市场。

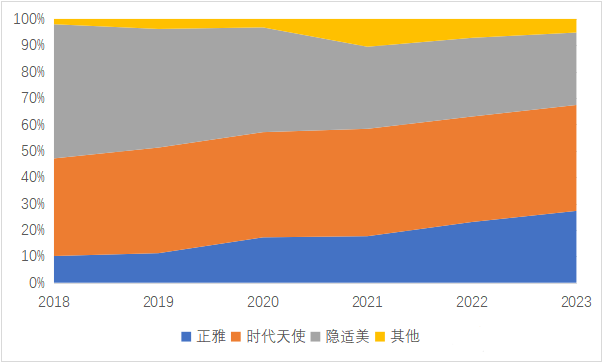

中国竞争格局:从二分天下到三足鼎立

如果我们把视野放到国内市场,亦会发现同样的情况。虽然目前国内市场有上百张注册证,几十家企业参与,但时代天使、正雅、隐适美三家企业的市场份额便超过了90%。尽管前三名各自的市场份额在发生变化(正雅市场份额快速提升,隐适美市场份额下滑),但前三总体的市场份额仍在进一步提升之中,尾部企业正在快速出清。

中国隐形正畸市场竞争格局及变化(病例量口径)

为什么会出现这样的情况?本质在于隐形正畸行业属于生存门槛很高的领域,其具备高技术壁垒、高品牌属性、规模经济等特点,最终形成高寡占型市场格局。

上海医疗器械博览会Medtec给出如下分析,以技术壁垒为例:隐形正畸作为二类医疗器械,拿证相对容易,往往给人以误区进入门槛很低,这也是为什么这个领域新进入者会很多的原因。但隐形矫治器做出来容易,做好很难。其区别于其他器械的地方在于定制化程度很高,且上游没有现成的生产线可以购买。生产隐形矫治器的自动化生产线、算法、医学设计、材料等,都需要自己投入研发,否则就只能是低效的人工主导的生产模式,毫无竞争力可言。截至目前,隐适美在全球有1693个有效专利;正雅全球专利超过830个(其中发明专利申请300+),亦是该领域技术壁垒的见证。

关于高品牌属性及规模经济等,可参考我们之前的文章《未来十年,奔赴中国口腔器械行业的星辰大海》,本处不再赘述。

自隐适美核心专利到期后,全球及中国市场,均出现过一波隐形正畸狂热。初创企业如雨后春笋般涌现,并曾在市场一度占据超过10%的市场份额(美国、中国均如此)。但最近两年,不论国外还是国内,行业头部企业市场份额反而稳步提升,尾部企业快速淘汰。未来竞争格局的变化,属于头部企业之间的竞争,而不在于后进入者的挑战。

模式切换:从以产品为中心到以临床解决方案为中心

过往,大家习惯按照矫治时间或使用牙套副数区分简单病例、一般病例、复杂病例,似乎复杂病例是简单病例的延长版。诚然,这个分类并不科学;好的分类,应根据临床适应症区分,而非矫治时间或难易。复杂的病例,如有好的解决方案,也可以变得简单。每一个临床适应症,均应有其针对性、全周期的解决方案。让隐形矫治服务于临床,而非临床服务于隐形矫治,才是未来发展趋势。

正雅GS技术体系简介

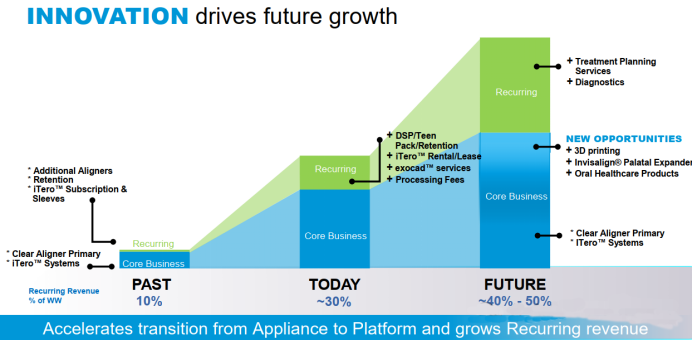

国际市场亦是如此,隐适美在去年的投资者开放日就有提出,将加速公司从隐形矫治装置到隐形矫治平台的转型,通过创新驱动未来业绩增长。隐形矫治器及口扫系统仍将是其长期的核心业务,但收入占比会降低。

隐适美未来增长战略

03 总结

隐形正畸行业已表现出巨大的临床及商业价值,其发展方兴未艾,未来仍大有可为。那些已在市场站稳脚跟,且能不断满足临床需求的企业,将有机会在变化的新格局中获得更大的市场份额。

文章来源:MedTrend医趋势