医疗支援类器械行业研究:横跨介入医疗所有赛道,国产替代正当时

2021-03-17

1、 支援类器械:治疗器械和病变部位之间的桥梁

辅助介入手术完成,具有较高技术壁垒

支援类器械是介入医疗中的重要组成部分,帮助支架、药物球囊、瓣膜等治疗类器械安全精准地到达人体病变部位进行治疗,起支援辅助功能。具体手术过程中,按照不同的功能可分为穿刺针、引导导管、造影导管、球囊扩张导管、压力泵等,分别承担起建立通道、引导器械、血管造影、扩张通道、控制压力等作用。

支援类器械广泛应用于冠状动脉介入、主动脉及外周介入、神经介入、结构性心脏病、电生理等介入医疗细分赛道。不同细分领域中,直接起治疗作用的支架、球囊、瓣膜产品技术差异化程度较高,而起辅助作用的导管、导丝等支援类器械基础技术存在共通性且产品种类繁多,率先布局支援类器械行业的企业有望发展成平台型公司。

支援类器械具有较高的技术壁垒。从导丝看,支撑力、顺应性、跟踪性、操控性、触觉反馈、可视性为核心工艺追求。支撑力:垂直导丝用力使得导丝发生弯曲的力;顺应性:导丝本身随血管弯曲程度变化的能力;跟踪性:导丝沿血管解剖结构走行的能力;操控性:从导丝近端到导丝尖端传递扭矩的能力;触觉反馈:从导丝近端感受导丝头端接触物体及对物体性状的反馈;可视性:导丝局部不透放射线,利于导丝在体内的定位。

导丝性能需根据不同临床需求进行调整。临床病变按不同病变特征可分为常见病变,迂曲血管病变,需超强支撑的病变和慢性阻塞病变。常见病变要求导丝有好的操控性和支撑力,迂曲血管病变要求导丝有较高的扭控性和跟踪性,需超强支撑的病变要求导丝有高强度的支撑力,慢性阻塞病变则要求导丝有好的操控性和触觉反馈。为应对广泛的临床需求,支援器械企业需要全面地掌握导丝性能。

支援器械体积虽小但结构精密。支援类器械中的导丝产品主要负责将导管经皮引入血管或机体其他管腔,协助导管选择性进入细小血管分支或其他病变腔隙,以及操作中更换导管。导丝的设计结构包括柔软尖端、连接尖端与核心杆中间段和近端推送杆段,导丝的不同部位可经由特殊的设计提高性能。

支援器械设计和工艺难度大。从导丝的结构出发可将工艺设计分为尖端设计、护套设计、芯轴设计和显影设计。尖端设计包含 Core-to-tip 设计和 Shape ribbon 成型丝设计;护套设计按材质可分为弹簧护套和聚合物护套;芯轴设计主要通过改变支撑段、过渡段的长短和形态,涂层上选用亲水或疏水涂层,材质上选用不锈钢或镍钛合金;显影设计主要通过金属弹簧圈做显影标记。泰尔茂、ASAHI 和波士顿科学等外资企业推出了许多有代表性的导丝设计,增强了导丝的操控性、支撑力、可视性等性能。类似地,导管类产品也需要攻克如亲水涂层技术、特氟龙管工艺等技术难点,大部分的核心工艺目前仍被日本、美国等发达国家掌握。

2、 应用广泛国产化率低,支援器械 2025 年终端规模可达 500 亿元以上

2.1、 五大应用场景均起重要作用,国产化率极低

2.1.1、冠状动脉介入

冠脉介入治疗是心血管疾病领域的治疗方法,通过穿刺体表血管,在数字减影的连续投照下送入心脏导管,利用特定的导管操作技术对患者进行诊断治疗。当前冠脉介入领域最具代表性的是经皮冠状动脉介入治疗(PCI)。PCI 又名球 囊动脉成形术,主要用于治疗阻塞性冠状动脉疾病,是最常见的血管再成形术,因其微创、省时、安全且高效而被广泛应用并迅速发展。根据治疗的类型,可分为两种常见的介入类手术,第一种是经皮冠状动脉腔内成形手术(PTCA),在这种手术中,医生通过指引导管用造影导丝将球囊导管插入患者的阻塞部位并使球囊膨胀以将阻塞物挤压靠在动脉壁上;第二种是冠状动脉支架植入术(CSI),是将冠状动脉支架的管状装置置于冠状动脉内以达到保持血管开放的目的。

支援器械在 PCI 手术中发挥重要作用。在一次完整的 PCI 手术中,首先需要借助导管鞘套装经桡/股动脉穿刺后,在血管置入造影导管并借助造影导丝到达冠状窦;接着在 X 光下注入造影剂,发现冠状动脉阻塞位置,造影导丝经过指引导管到达冠状血管狭窄的部位;然后通过指引导管将球囊导管送至阻塞位置,使球囊膨胀以将阻塞物挤压靠在动脉壁上;最后的治疗阶段,PTCA 手术借助球囊张开阻塞位置,血管恢复正常后收回球囊;CSI 手术则将冠脉支架存放于动脉以使阻塞位置保持张开。

中国 PCI 手术市场尚未饱和。据弗若斯特沙利文,中国 PCI 手术量 2014-2018 年复合年均增长率达 16.3%,并于 2018 年达到 91.5 万例,但 2018 年中国每万 人 PCI 手术量仅为 6.56 例,远低于日本、美国、欧洲等地区,PCI 手术渗透率未来有充分增长空间。即使在冠脉支架集采降价的背景下,我们也认为 PCI 手术总量不会有下降的风险,更多会出现支架和药物球囊等具体治疗方式上的结构性。

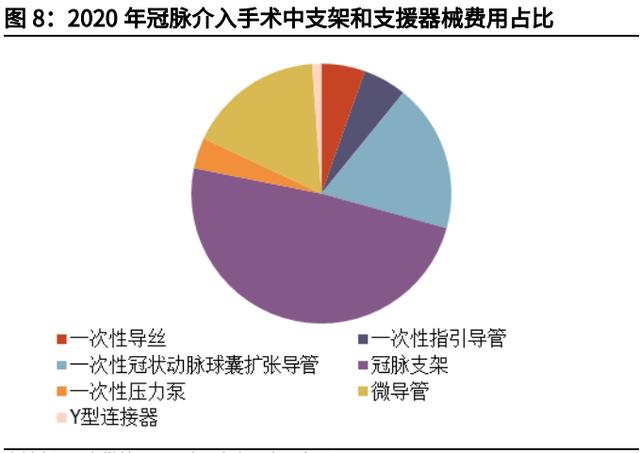

支援器械约占冠脉介入耗材费用 50%-60%,2018 年国内市场规模超 200 亿元。根据安徽某三甲医院 20 年的冠脉支架手术耗材收费目录,一次性导丝、指引导管等支援器械占总体费用的 51%,2018 年冠脉介入支援器械终端价市场规模达 219.60 亿元。据弗若斯特沙利文,按 2018 年销售收入计,支援器械中微导丝和指引导管的销售额分居前两位,分别实现了 7.80/5.35 亿元,市场份额分别为 25.9/17.8%。

市场格局以进口品牌为主导。据弗若斯特沙利文,按 2018 年销售额计,中国冠脉通路市场 CR5 为 69.0%,前五大厂商泰尔茂、美敦力、雅培、麦瑞通、波士顿科学市占率分别为 21.7%、18.3%、10.7%、9.5%、8.8%。国产公司中康德莱医械和惠泰医疗的市占率分别为 1.8%和 1.3%,与外资企业仍有较大差距。

冠脉通路中微导管技术壁垒更高,国产化率也更低。微导管是用于血管内治疗的微创应用的薄壁小径导管,用以协助医生进行任何球囊扩张或支架置入前穿过血栓,为造影导丝提供支援,微导管技术壁垒较高,国际一线品牌壁厚仅 0.03mm,据弗若斯特沙利文,2018 年技术壁垒更高的微导管市场中日本和美国品牌占据 了 94.7%的市场份额。

2.1.2、神经介入

神经介入主要应用于脑血管内的诊断和治疗。根据疾病性质可将神经介入的治疗对象分为缺血性脑血管病和出血性脑血管病。按照不同的功能和适应症,神经介入器械可分为通路类、出血类和缺血类器械。通路类主要用于为各类适应症建立血管至目标部位(病灶处)器械输送通路;出血类针对出血性脑血管病(如未破裂动脉瘤、动脉瘤破裂等)用于封堵栓塞血管破裂处及颅内畸形血管。缺血类针对缺血性脑血管病(颈动脉狭窄、单侧动脉狭窄、双侧动脉狭窄等)用于取出血栓、疏通血管。

神经介入的通路类器械即支援类器械。通路类产品在各类神经介入手术中涉及到方方面面,包括打开通路,构造通路、运载介入治疗器械、封堵压迫等,是神经介入的第一步,也是神经介入的最后一步。

通路类核心产品主要包括微导管丝,造影、中间、导引导管,鞘类和封堵压迫类器械。微导管和微导丝用于将介入器械输注到神经及冠状脉管系统中,架起神经介入桥梁;造影、中间、导引导管用于协助介入器械深入到达远端;鞘类器械用于建立经皮肤到血管腔的进出通道,打开神经介入通道;封堵压迫类器械则用于对股动脉穿刺部位进行压迫,促进穿刺口止血愈合,为神经介入画上完美句号。

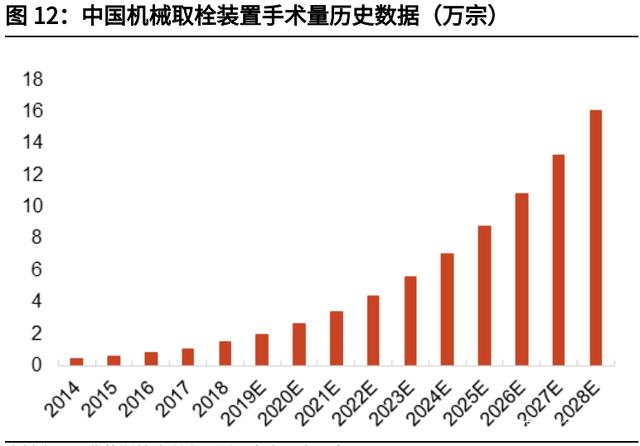

神经介入市场稳定高速发展。随着急性缺血性中风等脑血管疾病患者的日益增多,神经介入市场蓬勃发展,2018 年中国机械取栓装置手术量达 1.45 万宗,2014 到 2018 年手术量 CAGR 达 36.9%。神经介入通路类市场竞争格局与冠脉通路相仿,按 2018 年销售额计,国外品牌占据较大市场份额。

神经介入市场规模 2025 年有望达 300 亿元,其中通路类产品约占 30%。神经介入进入快速发展期,根据光大证券医药团队于 2020 年 7 月 5 日发布的《神经介入:介入手术皇冠上的明珠,百亿蓝海即将起航——神经介入行业深度报告》的预测,2025 年神经介入终端市场规模有望突破 300 亿元。据安徽某地级市三甲医院提供的手术终端价格,出血类和缺血类手术中支援器械占比分别为 21.11/45.38%,整体约占神经介入总收费约 30%。随着神经介入手术量的持续增长,神经微导管、微导丝等支援器械市场规模将有显著增长。

2.1.3、主动脉及外周介入

主动脉及外周血管疾病指的是主动脉和外周血管由于各种原因发生了狭窄、闭塞、异常变形等病变,导致相应区域缺血或破裂出血而引发严重症状。其中主动脉疾病主要包括主动脉夹层和主动脉瘤,外周血管疾病则主要包括劲动脉狭窄,肾动脉狭窄以及下肢动脉狭窄或闭塞。主动脉及外周介入手术中需要使用到相对应的球囊扩张导管,用于主动脉覆膜支架和外周血管支架释放后,用球囊进行扩张,使支架更好地贴壁。

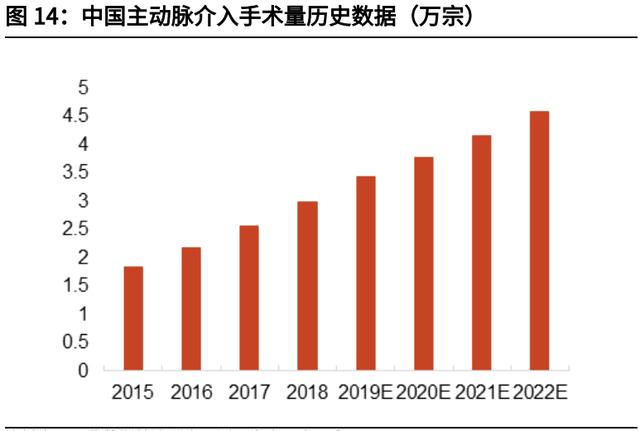

检出率、渗透率提高,市场容量迅速扩大。2018 年我国主动脉介入和外周介入手术量分别为 2.99/11.15 万宗。随着检出率和渗透率的不断提高,主动脉及外周介入手术量持续增长。

主动脉及外周介入领域支援器械国产化率不足 5%。按 2018 年产品应用的手术量计,主动脉介入领域美敦力排第一,国产企业心脉医疗市占率约 26%,排名第二,外周介入领域基本由美敦力、波士顿科学、科迪斯等外企占据,国产企业市占率较低。2019 年心脉医疗支架收入占比超过 90%,主动脉及外周介入的支援器械市场被外资企业瓜分,国产化率不足 5%。

2.1.4、结构性心脏病

结构性心脏病是指由于心脏结构出现解剖结构异常引起的心脏病理生理变异。结构性心脏病主要包括心脏瓣膜疾病、先天性心脏病、心肌症以及心室异常。瓣膜性心脏疾病是由于四个心脏瓣膜(主动脉瓣、肺动脉瓣、二尖瓣及三尖瓣)中其中一个瓣膜出现损伤或缺陷引起的疾病。

四个瓣膜中主动脉瓣的疾病主要是主动脉瓣狭窄,二尖瓣和三尖瓣的疾病主要是返流,肺动脉瓣的疾病主要是先心病外科矫正后友室流出道功能衰退。治疗主动脉瓣狭窄主要有三种手术:瓣膜球囊扩张术、外科主动脉瓣置换术(SAVR)和经导管主动脉瓣置换术(TAVR);治疗二尖瓣反流的手术有外科二尖瓣置换术(SMVR)和经皮二尖瓣置换术(TMVR)等;治疗三尖瓣反流的手术有经皮三尖瓣修复术(TTVr)和经皮三尖瓣置换术(TTVR)等;治疗肺动脉瓣疾病的手术有经皮肺动脉瓣置换术(TPVR)等。

TAVR 是一种微创瓣膜置换手术。通过介入导管技术,将人工心脏瓣膜输送至主动脉瓣位置,从而完成人工瓣膜植入,恢复瓣膜功能。TAVR 适用于不宜动手术的主动脉狭窄患者和高手术风险的超过 65 岁的患者,近年来,TAVR 发展迅速,成为主动脉瓣狭窄患者的新选择,显著改善了主动脉瓣狭窄患者的生活质量。

TAVR 手术需要使用到输送导管系统和压缩装载系统等支援器械。通过压缩装载系统将瓣膜压缩到合适的直径,装载到输送导管系统,再通过输送导管系统将瓣膜输送到主动脉的目标位置进行治疗。

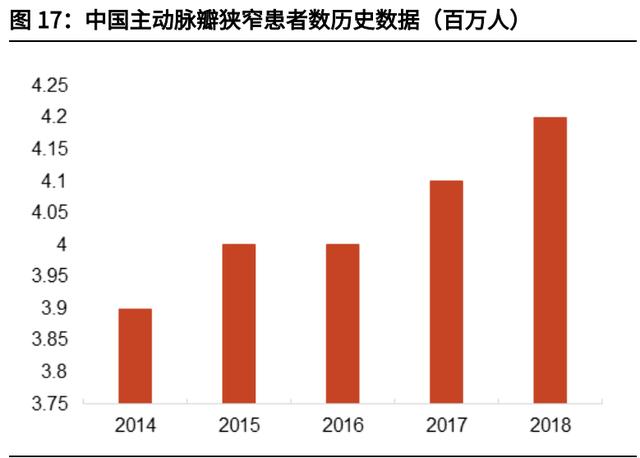

TAVR 临床需求量大,已进入高速增长期。中国患主动脉瓣狭窄病症的情况较为普遍,2018 年患者达 4.2 百万人,TAVR 的临床需求量很大,据弗若斯特沙利文预测,TAVR 手术量将从 2018 年的约 1000 例增至 2023 年的约 2.66 万例,复合年增长率为 94.6%。结合某三甲医院的收费目录,TAVR 支援器械的市场规模 2018 年达 0.75 亿元。

随着结构性心脏病治疗技术的发展,二尖瓣、三尖瓣和肺动脉瓣置换和修复将打开更为广阔的市场。据《我国生物瓣临床应用现状与思考》对 2011 到 2015 年 中国生物瓣使用率的调查,四个瓣膜中三尖瓣的使用率为 50.8%,占比最高,二尖瓣、三尖瓣和肺动脉瓣合计使用率为 85.1%。生物瓣相比机械瓣易发生损毁、使用寿命较低,随着瓣膜修复和置换手术技术的不断发展,二尖瓣、三尖瓣和肺动脉瓣的置换和修复将为支援器械打开更为广阔的市场。

2.1.5、心脏电生理

在心脏医学领域,电生理技术发挥着重要的作用,主要用于对心律失常病症的诊断和治疗。不规则的心脏跳动或不正常的心脏节律被称为心律失常,严重心律失常是引发心脏性猝死的最主要原因,治疗心律失常的产品常常分为心脏节律和心脏电生理两大领域,心脏节律和心脏电生理的区别在于,心脏节律主要是治疗心律失常跳得过慢,而心脏电生理是治疗心律过快问题。心脏节律的代表产品是起搏器,而心脏电生理的代表产品是心脏消融产品。

消融导管是电生理治疗心律失常的器械。在消融过程中,将透过一个微型管向心脏内部组织的较小区域内释放高频率的电能,致使不正常的心脏节律抵消组织产生的不规则信号,从而重新建立正常的心脏节律。

心脏电生理手术可分为二维消融手术和三维消融手术。二维消融手术用到的支援器械包括电生理电极导管和射频消融电极导管,用于记录心脏内电生理信号和心内消融术治疗;三维消融手术用到的支援器械还包括压力感应消融导管、磁定位射频消融导管、磁定位标测导管等,用于对心腔结构进行三维构建并显示导管位置。

集中化程度高,进口替代前景可期。中国心率失常患者电生理手术量 2019 年达 18.0 万宗,2015-2019 年 CAGR 为 11.3%。按 2018 年销售收入计,电生理市场 CR3 高达 87.82%,强生、雅培、美敦力市占率分别为 60.47%、20.51%、 6.84%,电生理市场的绝大多数市场份额都被少数几个进口品牌占据,进口替代空间广阔。

2.2、 政策推动国产替代加速,2025年支援器械市场规模有望突破 500 亿

2.2.1、集采落地,支援类器械行业具备较强韧性

医用耗材集中采购不断推进,支援器械终端价格降幅较大。支援类器械中,冠脉介入领域内的球囊扩张导管在多省市持续推进集采。2019 年 9 月,江苏省开启冠脉球囊扩张导管的集采,价格平均降幅达 74.37%;2020 年 8 月,云南省曲靖市球囊类产品价格平均降幅超过 70%;2020 年 8 月,湖北省冠脉球囊价格降 幅达 96%;2020 年 8 月,黔渝琼 3 省联盟冠脉球囊带量采购预扩组价格平均降 幅达 85.49%,后扩组价格平均降幅达 85.15%;已完成的集采终端价降幅较大。

支援类器械厂商多角度化解未来集采风险:

平台型公司产品应用广阔,集采有望扩大使用范围。

由于支援类器械广泛应用于冠脉介入、神经介入、主动脉及外周介入等细分领域,率先建立平台型公司的支援器械厂商应用场景广阔,集采的推进有望扩大支援器械的使用范围,促使支援器械厂商享受到更大的提量效应。

经销模式下出厂折扣低,降价仍能保证一定利润空间。

从集采前的球囊导管利润链条看,由于支援器械厂商的销售渠道以经销模式为主,出厂价格远低于终端价格,面对集采时对于价格的下降有一定承压能力,同时中标集采后也会节省一部分销售费用。

国产企业性价比优势明显,集采有望以价换量。

根据惠泰医疗球囊导管 2020 年 9 月在湖北省的集采中标情况,中标价相对集采前下降了近 40%,显著低于终 端价的降幅,销售数量预计从 1670 个增长至 6959 个,总体销售额预计从 2019 年的 61.15 万元增长至中标后首年的 157.46 万元。

2.2.2、DRGs 和 DIP 政策或催生支援器械行业产生重大变革

疾病诊断相关分组(DRGs)根据病人的年龄、性别、住院天数、临床诊断、病症、手术、疾病严重程度,合并症与并发症及转归等因素,把上千个病种分为几百个诊断相关组,在分级上进行科学测算,给予打包预付款。DRGs 的基本理念在于:疾病类型不同,应该区分开;同类病例但治疗方式不同,亦应区分开;同类病例同类治疗方式,但病例个体特征不同,也应区分开。医院在收治参加医疗保险的病人时,医疗保险机构就按病组的付费标准向医院支付费用,合理结余部分归医院,超出部分由医院自行承担。

DRGs 政策初见成效,对支援器械行业影响重大。

从 2017 年印发的《关于进一步深化基本医疗保险支付方式改革的指导意见》以来,全国各地普遍制定了与不同医疗服务形式相适应的医保支付方式改革政策,总额预算管理下的多元复合式付费框架基本形成,改革成效逐步显现。到 2019 年 7 月,全国 97.5%的统筹地区开展医保总额控制,比 2018 年增加了 1.9 个百分点,17%的统筹地区探索了总额控制点数法。对于支援器械行业,DRGs 政策的影响主要包括:

1) 公立医疗机构在点数法规则下,会减少非必要药械和检查项目,可能涉及到部分支援类器械;在保障安全的前提下,医院会更偏向于低价的耗材,这将进一步推进支援类器械行业的进口替代。

2) 支援类器械企业的竞争对手扩展到同 DRGs 组别的其他费用实体,包含诊断、药品、耗材、住院、手术、康复等,支援类器械的竞争对手变多,拥有核心工艺的企业将在更激烈的竞争中生存下去。

3) DRGs 推行后,医院的服务效率提升,接收患者的能力提升,手术量的增加将利好支援类器械行业,但医疗手术的合规将更为医院看重,支援类器械企业必须保证产品的质量。DIP 强调对临床真实数据的统计分析。2020 年 10 月 19 日,国家医保局印发区域点数法总额预算和按病种分值付费(Diagnosis-Intervention Packet,DIP), DIP 是利用大数据优势所建立的完整管理体系,客观反映疾病严重程度、治疗复杂状态、资源消耗水平与临床行为规范。DIP 和 DRGs 的分组原理不同,DRG 分组强调以临床经验为基础,依赖临床路径选择和专家人为判断;而 DIP 分组 强调对临床客观真实数据的统计分析,通过对历史数据中病例的疾病诊断和手术操作进行穷举聚类。由于 DIP 承认医院过往的临床诊疗行为习惯,相对 DRGs 更具包容性,落地阻力也相对更小,对于支援器械行业的冲击也会更小。

支援器械的销售模式可能会产生重大变革。DRGs 和 DIP 政策推行后,医院受总额预算限制将进一步压缩经销商利润空间,并传导至支援器械厂商,长此以往 DRGs 和 DIP 可能对支援器械的销售模式产生重大变革,具备医院共建能力的龙头企业可能会转向直销模式,销售模式的转换不仅有望对冲价格下滑的风险,还有望加速行业集中度上升,利好率先布局支援器械的平台型公司。

2.3、 支援类器械 2025 年终端市场规模有望突破 500 亿 元

支援器械市场总体趋势:长期来看,人口结构的老龄化逐步深化,各细分领域患者群体的规模将不断扩大,65 岁以上人口 2016-2019 年复合增长率达 5.17%,患者基数的扩大将促使介入手术量持续增长;随着居民可支配收入的提升,介入

手术的渗透率也将不断提升;

DRGs 等医保政策将使患者所需支付的费用下降,加速提高渗透率,但同时也会压缩支援器械的利润空间。短期来看,冠脉介入中的球囊扩张导管已在多省市推进集采,价格降幅较大,其他介入领域国产化程度极低,支援器械标准化程度也较低,预计未来 3-5 年集采概率不大。各细分领域关键假设:

冠脉介入 据弗若斯特沙利文,2014-2018 年中国 PCI 手术量 CAGR 为 16.3%,预计 2018-2023 年 CAGR 达 14.0%,2023-2028 年 CAGR 达 10.6%,2025 年 PCI 手术量预计达到 218.4 万例。根据安徽某三家医院 2020 年冠脉介入手术的收费标准,支援器械总体终端价为 2.13 万元,球囊扩张导管在各省市集采后终端价降幅均超过 70%,但冠脉通路的微导管等产品国产化率低,集采概率不大。预 计 2021 年支援器械总体终端价降幅达 40%,随着其他支援器械陆续加入集采且医保政策进一步完善,预计 2022 年到 2025 年终端价每年下降 5%,经计算 2025 年冠脉介入支援器械终端市场规模达 227.17 亿元。

神经介入根据《中国脑卒中防治报告(2018)》数据,2005~2016 年出血性卒中发病数的复合增长率为 2.16%,缺血性卒中的发病数的复合增长率为 4.79%。假设 2019 年-2025 年间出血性卒中发病数和缺血性卒中发病数复合增长率分别保持为 2.16%和 4.79%。预计 2025 年脑卒中总发病数为 570 万人,假定 2025 年手术总渗透率为 7%(出血类考虑治疗急迫性和海外过半治疗率给予 25%渗透率,缺 血类给予 5%渗透率),2025 年总手术量达 41 万例,假定介入医疗器械的价格每年下降 5%,经计算神经介入支援器械的潜在终端市场规模将达到 191.47 亿 元。

主动脉及外周介入据弗若斯特沙利文,2016-2019 年中国主动脉介入手术量 CAGR 为 16.93%, 2016-2018年外周介入手术量CAGR为 12.31%,假定未来手术量每年增长10%, 终端价每年下降 5%,经计算 2025 年主动脉介入支援器械终端市场规模达 5.11 亿元,外周介入支援器械终端市场规模达 21.65 亿元。

结构性心脏病在不考虑二尖瓣、三尖瓣及肺动脉瓣技术进步的情况下,仅考虑 TAVR 的市场规 模。据弗若斯特沙利文,预计 2018-2023 年中国 TAVR 手术量 CAGR 达 94.6%, 2023-2028 年 CAGR 达 18.8%, 2025 年 TAVR 手术量预计达到 4.46 万例。预 计 2020 年到 2025 年终端价每年下降 5%,经计算 2025 年 TAVR 手术支援器械终端市场规模达 3.28 亿元。

心脏电生理据弗若斯特沙利文,预计 2015-2019 年中国心率失常患者电生理手术量 CAGR 为 11.3%,2019-2024 年 CAGR 达 15.7%,2025 年电生理手术量预计达到 43.2 万例。预计 2020 年到 2025 年终端价每年下降 5%,经计算 2025 年冠脉介入终 端市场规模达 63.22 亿元。

支援器械潜在终端市场规模 2025 年有望突破 500 亿元。将各细分领域市场规模加总,预计 2025 年冠脉介入等 6 个领域的支援器械终端市场规模达 511.89 亿 元,2019-2025 年复合年均增长率达 7.42%。除了以上应用场景,支援器械还可以应用在骨科、肾脏内科、肿瘤科的手术中,潜在规模将远大于测算数字,保守估计全部市场容量空间可达 500 亿元以上。

出厂价口径的市场规模增速将远快于终端规模。支援类器械种类繁杂,不易标准化,整体集采概率较小,DRGs 和 DIP 政策的推行中出厂端不会打包,到了医院端才打包,集采的品种出厂价降幅远小于终端价。此外,考虑到龙头公司直销比例有望上升,2019-2025 年出厂价口径的市场规模增速有望远超终端市场规模。

文章及图片来源:未来智库