医疗健康研究 | 口腔行业新型材料及发展空间

2021-07-20

一、口腔行业全产业链

1、口腔行业产业链

我国口腔医疗服务行业的经营模式有三种:第一种是大中型非营利性医院;第二种是个体口腔诊所;第三种是品牌口腔连锁。

上游:产品种类多,单独产品市场空间小。低值耗材生产企业多,竞争激烈。高值耗材以进口产品为主,国产率较低。高值耗材和设备主要集中在种植及正畸领域,随着国产替代率的提升,未来发展可期。

中游:以传统经销商为主,分为多级代理。

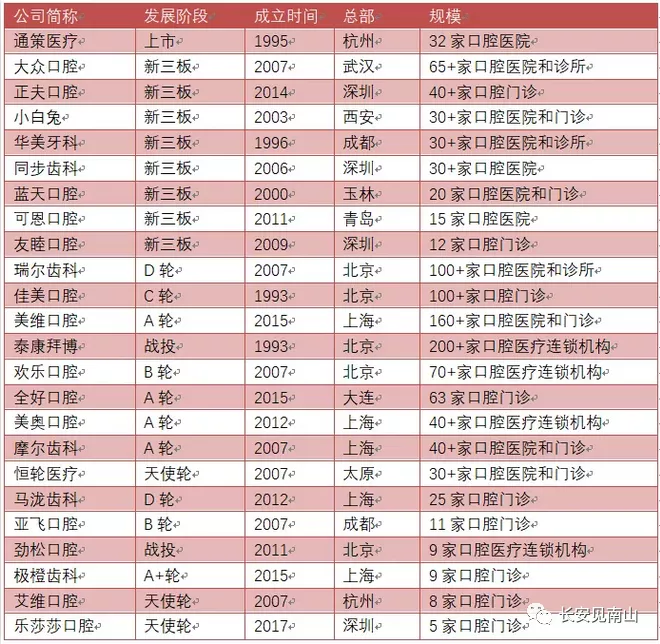

下游:医疗机构众多,民营连锁口腔医疗机构。

2、口腔行业设备及耗材品类

3、口腔相关行业代表性公司:

二、口腔耗材材料行业-氧化锆综述

氧化锆(即二氧化锆)全瓷牙是全瓷烤瓷牙的一种,因其内部结构材料为氧化锆陶瓷而被称为氧化锆全瓷牙。氧化锆因为其氧化锆为生物惰性陶瓷材料,相比较于纯钛和钛合金,氧化锆具有较高的弯曲强度、高硬度和优良的美学效果。氧化锆种植体具有耐腐蚀、菌斑黏附率低的优势,不同于纯钛或钛合金,氧化锆不会出现过敏反应、软组织染色、金属离子在区域淋巴结堆积等现象。氧化锆的缺点为表面处理技术的研究很有限,特别是临床应用研究很少。随着材料科学和计算机技术的发展,CAD-CAM技术被应用于假牙的制作,目前二氧化锆全瓷牙Cercon已成为全瓷牙中最成功的产品。

据中国医疗器械行业协会的统计,2014年全世界二氧化锆全瓷牙需求量797万颗,2015年全世界二氧化锆全瓷牙需求量957万颗,2016年全世界二氧化锆全瓷牙需求量1081万颗,2017年全世界二氧化锆全瓷牙的需求量1190万颗

三种义齿材料对比

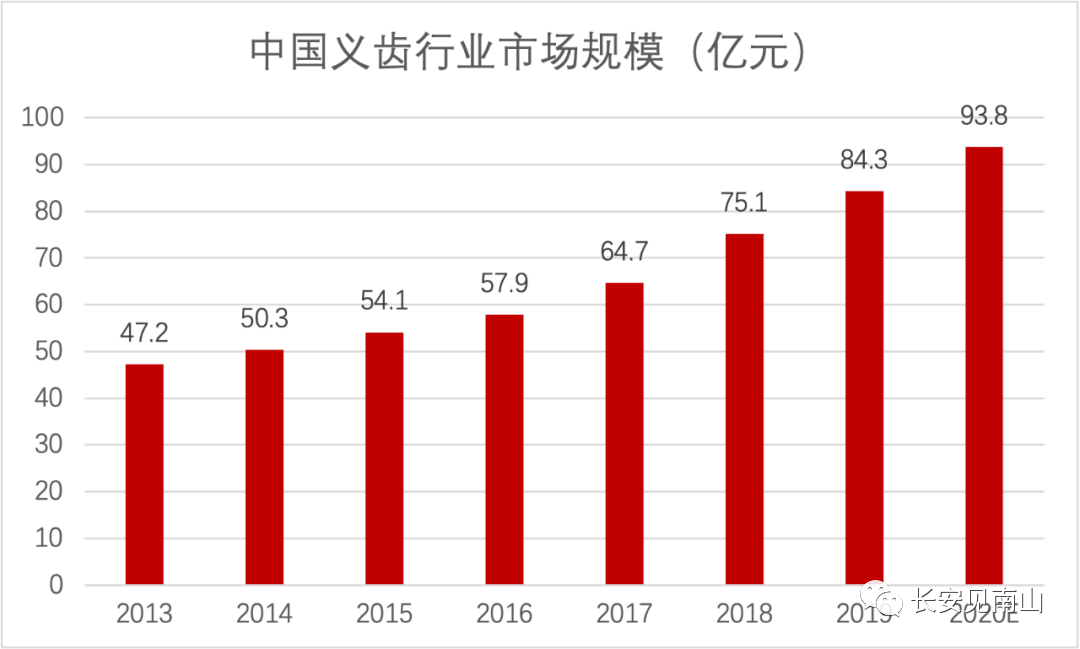

据高禾投资预计全球2020年假牙市场有望达到188亿美元,国内假牙市场销量也有望保持稳步增长,过去五年,中国义齿行业市场规模由54.1亿元人民币增长至84.3亿元人民币,年复合增长率达到12%,未来五年预计中国义齿行业市场规模将继续高速增长,在人口老龄化的大环境下,义齿行业预计继续保持高速增长,2020年市场规模预计达到93.8亿元。

来源:前瞻产业研究院、高禾投资研究中心

与此同时,氧化锆材料市场突飞猛进,越来越受到各行业的追捧,尤其是在口腔材料界,已经是一个冉冉升起的新星。据相关预测,2020年国内市场规模达73亿元,氧化锆义齿市场空间达20亿元以上。

成本较高制约氧化锆的市场渗透率,而随着国民收入水平不断提高,加上氧化锆齿科材料生产工艺和技术的发展,生产成本降低,未来氧化锆义齿占比将不断提升,市场规模将由2015年的15亿增长至2020年20亿元。

从上市公司层面来看,经过10年的发展,国瓷材料(300285.SZ)旗下爱尔创的氧化锆陶瓷逐渐得到了口腔行业的认可,在国内市场,尤其是民营口腔市场的占有率逐年提升。

氧化锆” 和“数字化”期指二氧化锆的应用和计算机技术和对义齿行业的革新。1970年代,德国著名的VITA公司发明了In-Ceram技术,全瓷冠的强度得到了很大的提高,并很快应用于临床,全瓷冠逼真的美学效果令牙医们震惊。全瓷烤瓷牙根据材料的不同,也可分为氧化铝全瓷牙、铸造全瓷牙以及二氧化锆全瓷牙。氧化锆(即二氧化锆)全瓷牙是全瓷烤瓷牙的一种,因其内部结构材料为氧化锆陶瓷而被称为氧化锆全瓷牙。氧化锆具有良好的生物相容性、美观性、强度及韧性,是理想的义齿材料。

行业弱点——原材料依赖进口

义齿原材料供应商主要供应贵金属合金、贱金属、瓷块、瓷粉等生产原材料和全数控切削机床、口内扫描仪、3D蜡型机等加工设备。生产原材料质量的差异决定了义齿加工企业对原材料供应商的选择。美国等国原材料供应商在产品质量和加工水平优于中国原材料供应商,中国义齿加工企业所用的原材料普遍依赖美国等国原材料供应商,中国原材料供应商市场占有率不高,主要有以下两个原因:

美国等国原材料供应商竞争能力强,限制中国原材料供应商发展。义齿加工企业需要义齿原材料质量上乘(如金、银、钯等贵金属合金),同时需要较多种类的义齿原材料 (如瓷粉、树脂、特殊贵金属等),国外原材料供应商(如登士柏)已经形成全面系统的原材料供应规模,能够提供质量优秀、订单数额较大且种类齐全的义齿原材料。与其相比,中国原材料供应商在种类及质量上较难满足条件。中国供应商的供应链分散,尚未形成完整的原材料产业及供应规模,所提供的义齿原材料种类较少,并且受限于技术要求只能提供一些技术含量小的义齿原材料(如染色剂、车针等耗材),市场开拓能力待加强。此外,少数义齿原材料存在独家进口供应商,且尚无中国替代品抗衡,造成一定外资垄断。加之国外义齿原材料供应商在中国业内口碑较好,制约了企业在原材料上的选择。

氧化锆全球供应商:

氧化锆行业相对集中,其中欧洲,日本和中国是核心生产区域,2017年,89.89%的氧化锆供应来自于这三个地区。

●日本DKKK(第一稀元素化学工业株式会社)

成立于1956年5月21日,雇员人数441人,主要从事锆化合物和其他无机化合物(包括铯化合物和稀土化合物)的制造、销售和研发,是全球顶尖锆复合物制造商及占全球锆复合商品超过50%市场份额的企业,也是全球两家具备能将锆原料直接转化成产品的综合生产系统企业之一。

业务范围:催化剂、电子材料和氧传感器、精细陶瓷、耐火材料和制动材料

主要产品:氧化锆、复合氧化物、锆化合物、铯化合物、稀土化合物、硅酸锆等。

●法国圣戈班集团

圣戈班集团成立于1665年,是世界工业集团百强之一,2019年全球财富500强名列226位,连续8年被评为全球100最具创新力企业。圣戈班是世界领先的陶瓷研磨珠、喷砂和喷丸介质、氧化锆粉末和锆化学制品的制造商之一。

产品业务:玻璃与汽车玻璃、高功能塑料、舒热佳镀膜、建筑材料、磨料磨具、穆松桥管道、陶瓷材料、高性能玻璃纤维。

主要的氧化锆粉体产品:Monoclinic Zirconia单斜氧化锆、ZirGrip 粉末、CY3Z氧化锆粉体、ColorYZe氧化锆粉体等。

●日本东曹株式会社

日本东曹株式会社成立于1935年2月11日,是亚洲氯碱制造商之一,提供塑料树脂和一些列支持现代生活的基本化学品,东曹的石化业务供应乙烯、聚合物和聚乙烯,而其高级材料业务服务于全球半导体、显示器和太阳能行业。东曹也是是陶瓷后盖所用的纳米氧化锆粉体领域实力最强的厂商之一。

业务范围:新材料、生物科学、水泥、氯碱、烯烃、有机化学品、聚合物。主要氧化锆产品:氧化锆注射模组件、氧化锆注射模塑料、氧化锆研磨和分散介质、氧化锆细珠、氧化锆粉末。

●法国苏维罗地亚

罗迪亚是索尔维集团成员,是全球领先的精细化工生产商,公司在氧传感器、铈锆固溶体上有较强的优势和特色。

主营产品:在应用化学领域,包括表面活性剂、聚合物、高性能白炭黑和以稀土为原料的特种化学品;在特种材料与服务领域,包括己二酸、聚酰胺工程塑料和硫酸再生技术;在精细化学品领域,包括医药活性成分和香精香料添加剂等。

●日本昭和电工

日本昭和电工株式会社成立于1939年6月,共拥有员工人数10603人,是世界著名的综合性集团企业,生产的产品涉及到石油、化学、无机、铝金属、电子信息等多种领域。

主要事业部门:石油化学部门、化学品部门、无机部门、铝部门、电子部门、高新电池材料部门

主要陶瓷产品:下设陶瓷事业部门,提供氢氧化铝、氧化铝产品,以熔融氧化铝、碳化硅及氮化硼为原料的研磨剂、研削材料以及耐火材料,以及陶瓷电容器原料高纯度氧化钛。

●MEL Chemicals

MEL Chemicals是Luxfer Holdings PLC全资子公司,全球锆基化学品、无机材料的生产和供应商,MEL Chemicals致力于开发和生产高品质锆基化学品60多年,享誉全球。

主要产品:氧化锆(锆石、高纯度致密粉末、氧化钇氧化镁掺杂)氢氧化锆(包括掺杂氢氧化锆、无定形氢氧化锆、高纯氢氧化锆)分散/吸附剂(氧化锆粉末的水性胶体分散体、锆酸锂吸附材料及催化反应载体)活性化学品(锆基反应化学品应用于粘合剂、油墨、涂料、防水防火用品)

●日本KCM Corporation

KCM Corporation成立于1936年,是日本Noritake公司的全资子公司,公司专注电子元件陶瓷材料、氧化锆材料的开发和生产。

主要产品:

电子材料(燃料电池、陶瓷电容器、电子陶瓷粉、超微粒钛酸钡)陶器原料(高岭土、陶石/滑石、粘土、钾长石)玻璃原料(高纯石英、锂/硼材料、高纯稀土、工业材料)瓷器原料(精密陶瓷粉末、高纯莫来石、高纯氧化锆、金属间化合物)

●东方锆业

广东东方锆业科技股份有限公司成立于1995年,是专业从事锆系列制品研发、生产和经营的国家级重点高新技术企业,共有九十多个品种规格,是我国锆行业中技术领先、规模居前,最具核心竞争力和综合竞争力的企业,也是全球锆产品品种最齐全的制造商之一。

主要产品:海绵锆、复合氧化锆、二氧化锆、电熔氧化锆、硅酸锆、氯氧化锆、研磨介质与锆结构件、Y-TZP陶瓷刀。

●国瓷材料

山东国瓷功能材料股份有限公司成立于2005年4月,是一家专业从事新材料领域,集研发、生产、销售为一体的高新技术企业。公司产品主要应用在电子信息和通讯、生物医药、新能源汽车、建筑材料、汽车及工业催化、太阳能光伏、航空航天等现代高科技领域。

主要产品:电子陶瓷材料、氧化锆陶瓷材料、氧化铝陶瓷材料、陶瓷墨水、催化材料、电子浆料

●三祥新材

三祥新材股份有限公司于2012年3月由“福建三祥工业新材料有限公司”整体变更而成,公司前身成立于1991年,系高新技术企业。主要生产电熔氧化锆、铸造改性材料、单晶电熔铝三大系列产品100多个品种,产品广泛应用于航天、军工、耐火耐磨材料、陶瓷色釉料、核级锆材、先进陶瓷、铸造、高端磨料磨具等行业,业务遍及30多个国家和地区。

主要产品:稳定型氧化锆、单斜氧化锆、包芯线、球化剂、孕育剂(单晶电熔铝)、微硅粉尽管国内市场上的高端氧化锆陶瓷粉体主要依赖进口,但是近几年国内粉体企业也相继崛起,国瓷、东方锆业等在国内市场的占额逐年提高。

三、口腔医疗服务市场规模

口腔科来说,可以细分为口腔内科(牙体牙髓)、口腔外科、口腔正畸科、口腔修复科、口腔种植科、儿童口腔等。目前我国从事口腔医疗服务的主体包括:综合性医院口腔科、口腔专科医院、连锁口腔门诊、个体口腔诊所等。我国口腔医疗服务行业的经营模式有三种:第一种是大中型非营利性医院;第二种是个体口腔诊所;第三种是品牌口腔连锁。

我国口腔医疗服务市场增长快速,空间广阔。2018年,我国口腔医疗服务市场达960亿元,同比增速为9.09%。2013年至2018年5年间,其CAGR达14.3%,保持高速增长;同期医药制造业CAGR 为3.1%。口腔医疗服务未受到医药制造业增速下滑的影响,免疫医药行业一系列政策的冲击,未来增长确定性强。我国口腔专科医院2018年收入增速超过整体口腔医疗服务市场增速,将成为行业发展的重点。2018年,我国口腔专科医院总收入为239亿元,占全国口腔医疗服务市场比例为25%。2018年专科医院增速达22%,远超我国整体口腔医疗服务市场增速。

口腔医疗服务医保覆盖项目较少:医保只报销基本材料费和治疗费,医疗美容方面的,比如说洗牙、镶牙、烤瓷牙、种植牙、牙齿矫正等,都不属于医保的报销范围。另外牙科医保报销的自费比例也比较高,像慢性牙髓炎、慢性根尖炎、慢性牙周炎,自费比例在55%左右。

由于口腔医疗服务的自费属性,因此其并不过多占用国家的医保资源,属于控费免疫的领域,具有一定的自主定价权。因此,该领域可作为投资中降价风险的避险板块。

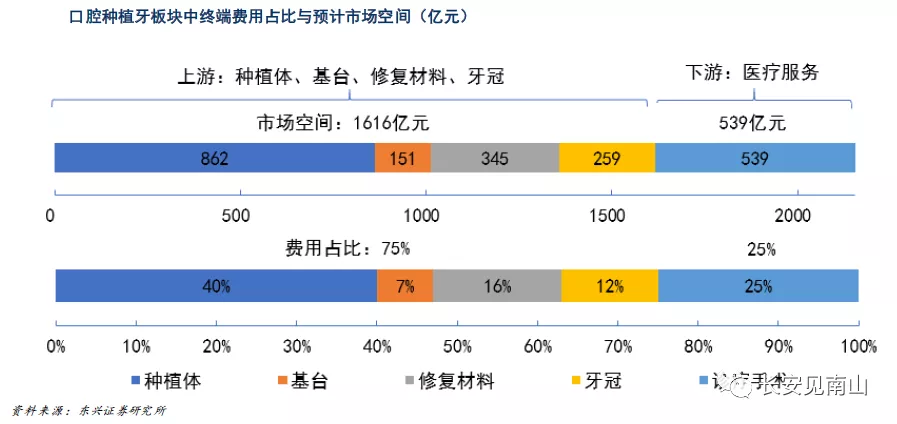

1、种植牙与正畸市场是口腔医疗行业的增长核心。

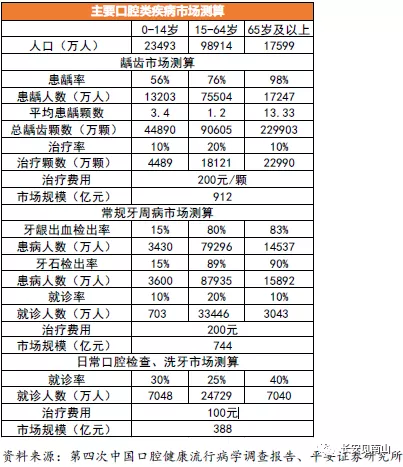

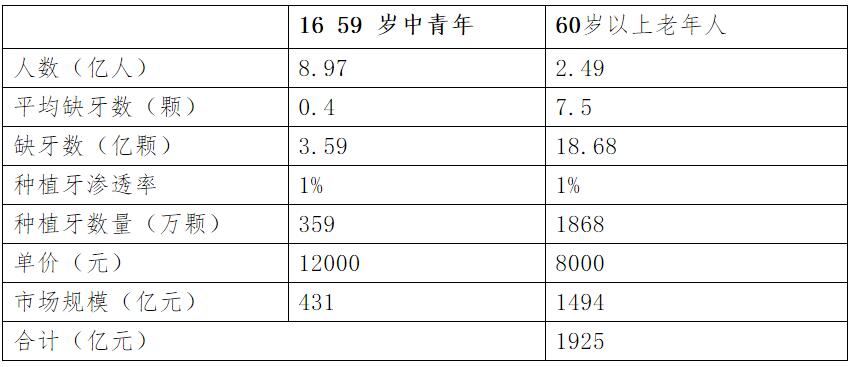

2、我国种植牙潜在市场空间测算

我国种植牙潜在市场空间在2000 亿左右:

1)假设目前16-59岁中青年人群平均缺牙0.4颗 。根据第三次全国口腔健康流行病学调查数据,35-44岁中年人留牙29.6颗,按满口30颗算缺牙0.4颗;

2)假设60岁以上老年人平均缺牙7.5颗。根据第四次全国口腔健康流行病学调查数据,65-74岁老年人平均缺牙7.5颗;

3)假设我国种植牙渗透率达到1% 。2 018年美国超过1.2亿人至少缺失1颗牙,接受种植修复的仅150万人,对应270万颗种植牙,渗透率在1.25左右;

4)中青年由于更注重品牌,单颗种植牙价格按12000元计算。老年人对品牌不关注,价格相对敏感,且缺牙多的情况下单颗牙单价下降平均价格按8000元颗 。

中国口腔医学会、平安证券整理

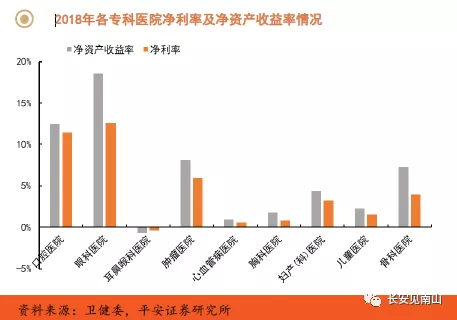

四、口腔行业盈利能力比较

根据卫健委发布的2018年《卫生统计年鉴》,对几类专科医院的净资产收益率(当年的净利润/净资产)和净利率(净利润/总收入)进行测算,发现口腔医院的两个指标在各专科医院中处于前列,仅次于眼科医院。口腔专科医院盈利能力较强,投资回报率较高,因此更加容易吸引到社会资本办医,此为民营口腔医院得以快速增长的主要原因之一。

五、口腔行业融资事件汇总

来源:长安见南山-科技投